こんにちは、まさぽんです。

最近流行の「ESG投資」という用語を、あなたはご存知でしょうか?

多様性、持続可能性、サーキュラーエコノミー、SDGsといった独自のキーワードで解説されることが多い用語ですが、グローバルの資本主義における今後の投資活動では、このESG投資がメインとなります。

これからの未来を作る主体となる「Z世代」や「ミレニアル世代」にとっては、切っても切り離せない用語ですね!

かわうそ

かわうそ う~ん、よく分からないんですけど、地球温暖化を防ぐ活動に投資をすればいいってことですか??

まさぽん

まさぽん ESGとは、E(Environment:環境)S(Social:社会)G(Governance:管理)の頭文字のことだよ。

かわうそ

かわうそ う~ん……やっぱりよく分からないです💦

まさぽん

まさぽん つまり「長期的に続く活動をする企業を応援する」ための投資のことだよ。

ぱんだ

ぱんだ 強者が弱者を搾取して貧富の差が拡大していた旧来の資本主義を脱却して、人類全体を平等に扱うことで誰もが責任を持ち、平和と幸福を享受できる社会を作れる分野に資金を提供するということですよね。

まさぽん

まさぽん そういうこと。未来を担う若手世代はこのESG投資を意識した教育を受けることが重要とされている。

日本でも採用されている資本主義は、「お金をより多く稼いだ人がエライ」という価値観に基づいて社会が成り立っていますが、かつてのような「一億総中流時代」と違って、現代は一部の人が多額の富を独占しているため、大多数の人々は貧困や教育不足により人生における「本来の幸福」を満喫しづらい状況にあります。

そこで、富裕層が有り余る富を保有せず、社会貢献意識の高い外部企業に「投資」することで、全世界規模での経済の好循環を生み出そうという目的で作られたのがESGやSDGsといった概念です。

「幸せはほんの一時しか続かない」とよく言われますが、どうせ長い人生を過ごすならば、永遠に続く幸福を実現させたいですよね。

というわけで、その理想を世界規模で実現するために、我々に何ができるのか?若手世代にどういった教育方針を採用すれば良いのか?を今から考えていきましょう。

この記事がオススメな人

- Z世代の育成・教育の方針について考えたい人

- 次世代に責任を持ち、より良い教育機会を提供したい人

- ESG投資のリアルを知りたい人

去年こたつ買ったおかげで電気代が前年比-50%に!こたつはESG投資😌

— りょう@作り人 (@tsukurimono1) February 14, 2023

ESGとかSDGs等に関心の高いZ世代の消費が増えていくからには、そのような流れに沿った企業が伸びていくのだろう。長期的な投資は意識したほうがいいかなぁ。

— Dr.ひろ(クソ株専門医) (@hirokimdphdmba) December 19, 2021

=基礎講座のご案内=

本記事ではTEDの動画を参考に、海外で提唱されている最先端の投資や教育について語っています。

このような最新情報に基づき、世界を意識した活動をしてみたい方は、英語力に自信のない方専門の特別なメルマガ講座↓を開講しているので、まずはこちらに登録してみて、英語への苦手意識を取り去ってみて下さい!

もくじ

Z世代・ミレニアル世代の育成方針

ぱんだ

ぱんだ Z世代ってクズが多くないですか?あちこち舐め回す、電車で警棒振り回す、仕事すぐ辞める、活字読まない、詐欺る、パクる、貞操観念ゼロ、見た目でしか人を判断しない……。

まさぽん

まさぽん ゆとりも似たようなものでしょ。それに、若者の欠点はだいたい大人の影響によるものだからね。

ぱんだ

ぱんだ ダメ人間を生み出すのは教育に根本的な欠陥があるからです。何か有効な手立てはあるのでしょうか?

まさぽん

まさぽん 単なるキレイゴトではなく、大人が自らの生き様をもって人の道を示すことが重要だよね。

もともとZ世代(Gen-Z)とは海外で生まれた用語ですが、主に1996年~2010年に生まれた世代の人々を指します。

そんなZ世代、あるいはミレニアル世代(≒ゆとり世代)に向けて、ベネズエラ出身の投資家であるMiguel Goncalves氏が講演をしているので、こちらの内容を確認してみましょう。

翻訳元:How millennials and Gen Z can invest in a better future(TED)

30兆ドルのESG投資の扱い方

今後数十年の間に、私の世代であるミレニアル世代とZ世代は、人類が生み出した最大の富、約30兆ドルを受け継ぐことになります。

それは、大きな大きな財布です。

ですが不運なことに、私たちは、気候変動、地政学的な不安定さ、不平等といった「大きな問題」も受け継ぐことになります。

この巨大な財布をどう扱うか、あるいは扱わないかにより、私たちの種の未来が決まるのです。

「なぜ自分の世代の財布の話をするのだ?」と、皆さんは私に尋ねたくなるかもしれません。

その理由は、私が「投資家」だからです。

私の仕事の本質は、より良い未来を築くために、皆さんの貯蓄を配分することです。

私はミレニアル世代ですが、地球の気温上昇を考えると眠れなくなります。

でもそれは嫌なので、社会にとって何が良いかを考えることも、私の仕事のうちなのです。

そして、より良い世界を作るための鍵の1つは、ESG投資だと考えています。

ESGとは、環境、社会、ガバナンスの頭文字をとったものです。

投資家が投資のリスクや機会を分析する際に追加で考慮する、ちょっとしたデータの断片だと考えてください。

たとえば、電気自動車をより多く販売する自動車会社は、化石燃料を燃やしにくくなった未来でも、より長く存続できるかもしれません。

そのため、投資家はその会社を「より安全な投資先だ」と考えるかもしれません。

理想的な世界では、ESGは次のようなことを約束します。

「持続可能な活動を行う企業に投資することで、より良い投資リターンが期待でき、その企業がより長期的に存続できる」

「ビジネスリーダーが、自社の活動について、より多くの、より良いデータを共有することができる」

「顧客、従業員、サプライヤーとの強い関係を維持する企業に資金を配分することで、より大きな生産性を約束する」

そういったことが理想のビジョンです。

「ESG投資は意味ない説」の正体

良いニュースがあります。

それは一部の人々、特に若い世代がこうしたビジョンを支持し始めたことです。

ESG戦略はここ数年、大きく勢いを増しています。

良いニュースでしょう?

しかし、あまり良くないニュースもあります。

それは、ESGの約束を完全に達成するには、まだまだ先は長いということです。

気が重くなるような事実があります。

大手投資コンサルティング会社Kalonの最近の調査によれば、機関投資家の約半数がESGの利点は不明確、または証明されていないと考えているようです。

言い換えれば、ミレニアル世代とZ世代の資金配分者の多くは、資金の投入先を決定する際に、本当にESGが関連しているのか、十分に納得していないということです。

ぱんだ

ぱんだ いますね~。口だけ持続可能性マン。単なるサブスクに長く課金してもらうのと同じようなものだって考えてるんじゃないですか?

まさぽん

まさぽん 持続可能性とかESGっていうのはあくまで社会全体の効用を考えた時に成り立つものだから、本質を見ずに利益優先の姿勢を強く押し出すと、順番が狂ってしまうのはあるな。

さて、なぜこうなってしまうのか、理由はたくさんあるでしょう。

たとえば、短期的な成果を重視する投資家は、より長期的な持続可能性を考える上で最良の方法を必ずしも知っているわけではありません。

あるいは、企業は利潤の追求と慈善事業を両立できないという思い込みもあるかもしれません。

理由はどうであれ、これは問題です。

もし、投資戦略を実行している人たちがESGがうまく行くことを期待していないのであれば、どうやってその約束を完全に達成できるのでしょうか?

キーワードは「期待すること」です。

ここで、私が金融業界で働くようになるまで、十分に理解していなかったことをお話ししましょう。

私たちは皆、投資判断は冷厳なデータに基づいて行われるべきであり、それ以外には何もないと思いたいものです。

しかし、実際には、投資家は人間であり、経済は人間が作っています。

つまり、好むと好まざるとにかかわらず、金融市場で起こることの多くは、「心理」と「期待」に起因しているのです。

そして、その「期待」は、善にも悪にもなり得ます。

アニマルスピリット(期待)が経済を動かす

近代経済学の父の一人であるジョン・メイナード・ケインズは、かつて、強力な期待(あるいは彼がアニマルスピリットと呼んだもの)が、市場で強力な役割を果たしうることを示しました。

重要なのは、私は「期待」がもたらす力を目の当たりにしたということです。

実例をひとつ挙げましょう。

私はベネズエラ出身ですが、1920年代後半、私の母国は史上最悪のハイパーインフレの時期を経験しました。

ハイパーインフレが起こった理由はたくさんありますが、ここではそのすべてを説明することは割愛します。

しかし、その理由の1つに、「インフレ期待」と呼ばれる概念がありました。

インフレ期待とは、基本的に、人々が将来の物価が上がると信じるとき、その信念、アニマルスピリットが、文字通り物価を上昇させられるということです。

つまり、期待が現実を作るのです。

かわうそ

かわうそ 思い込みの力が現実を作る!引き寄せの法則ですね!

まさぽん

まさぽん というより、皆がそう思えばそうなるってだけの話ね。円が強くなると思って世界中が円を買えば円高になる、みたいな理屈。

ESGに話を戻すと、ベネズエラとケインズ(経済学者)が私に教えてくれたことは、ESGと持続可能性を主流にするには、「ESGとは何なのか、ESGに何ができるかについて、社会の期待を文字通り再定義する必要がある」ということです。

そのために、私たちにもできることがいくつかあります。

ESGの評価基準を見直す

投資家が取り組んでいる解決策の1つは、ESGの評価基準を標準化することです。

現在、どのような指標が最も重要か、あるいは重要であるかについては、様々な意見がありますよね。

このような分析麻痺(考え過ぎの状態)の中で、測定できる事柄は無数にあるのですから、投資家が懐疑的になってしまうのも無理はありません。

ですが、ESG評価基準の標準化は、すでにある程度の方針が確立されています。

「企業を良く見せるためのデータ」を投資家が選ぶように誘導をするのではなく、きちんと重要なものを測定できるような流れになってきているのです。

例えば、患者の安全・安心は最も大切な事柄であるため、ヘルスケア企業にとっての「データセキュリティ」は非常に重要です。

しかし、例えば食器棚のメーカーにとっては、データ・セキュリティはそれほど重要ではないかもしれません。

少し前にハーバード・ビジネス・スクールの研究結果が発表されましたが、それによると、重要なESG課題に取り組んでいる企業は、そうでない企業よりも年間9%も高い業績を上げることができるそうです。

これは良いニュースですよね。

ぱんだ

ぱんだ どっちかって言うと、既に高い業績を上げていて余裕のある企業が、自社の建前のためにESGに取り組むという順番が正しいのでは?

まさぽん

まさぽん まあESGが直接的な利益を生むわけじゃないからなぁ。

ぱんだ

ぱんだ なりふり構わず利益を上げなくてはならない会社もたくさんありますよ。ブラック企業なんて人材の使い捨てが横行してるじゃないですか。

まさぽん

まさぽん 親会社は綺麗なESGを掲げていても、その下請けとか外注はギリギリで何とか食っていける、みたいな状況は普通にありそうだよね。でも、だからこそそんな現状を改善しなくてはならない。

財務予測の計算方法をアップデートする

ここで2つ目の解決策を紹介します。

私のような投資家は、財務予測の計算方法を文字通り変えようと取り組んでいます。

つまり今現在、ほとんどの投資家は財務モデルを使って「ある会社が将来何をするか、どれだけ儲かるのか」について、経験則に基づいた予測をしています。

しかし、もし、基本的な財務データに加え、企業の見込み収益を予測する他のデータをモデルに組み込んだとしたらどうでしょう?

ちなみに我々は、スプレッドシートを作り込むことにも秀でています……。

かわうそ

かわうそ なにを言ってるのかサッパリ分からないです…… 🧐💦

まさぽん

まさぽん つまり、将来の収益性を誰かが具体的な数字で表せば、それによって投資家の矛先を優良企業に向ける操作もできるってわけ。

ぱんだ

ぱんだ 分かりやすい指標があれば、よく分からない人は皆そっちに流れますもんね。競馬のオッズみたいに。

まさぽん

まさぽん なんだかんだで、皆が投資しているところに投資したがるのが人間心理なのよ。恣意的に悪用されたらヤバいけどね。

信頼する

しかし、標準化されたESG指標や財務予測の新しい計算方法を超えて、3番目に必要で最も重要なことは、「信頼」だと思います。

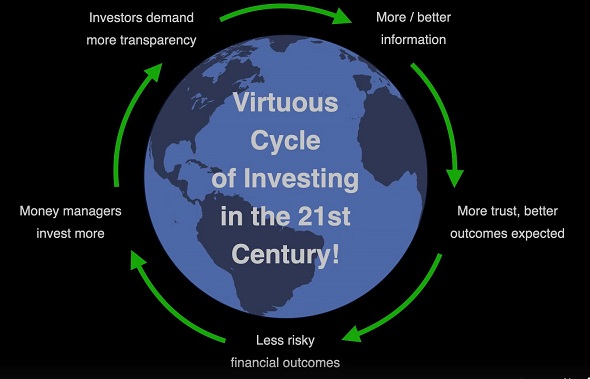

「良いことをする企業は長く存続する」という信頼と期待があれば、ESGがどの企業にも不可欠な要素になる未来を作り出すことができます。

「持続可能な企業(の有価証券)は保有するリスクが低い」という未来を我々は作り出すことができ、資産運用の管理者は「正しいデータを使ってより良い決断を下すことができる」と信じるようになります。

個人投資家が、より多くのツールやより優れた指標を求め、期待という名の力を活用し、システムに対する信頼がさらに高まっていくような世界を我々は作り始めるのです。

経済学者はこれを「好循環」と呼ぶかもしれません。

私はこれを「人類が何世紀、何十年と生き続けるための好循環、やったね、すごいね」と呼ぶこともあります。

でも、それはちょっと長すぎるかもしれません。

もう少し短くして「21世紀型・投資の好循環」と呼ぶことにしましょう。

なぜなら、好みは人それぞれあっても、それが投資の未来を象徴しているからです。

私がこれまで述べてきたことの中から、ひとつだけ取り上げるべきことがあるとすれば、この「21世紀型・投資の好循環」です。

ミレニアル世代とZ世代の皆さん、今日から自分の資産について考えてみてください。

そして、貯蓄のことも考え始めましょう。

もしあなたが自分のお金を投資していないならば、あなたのファンドマネージャーがあなたの資産をどうするつもりなのか、どんな指標を使うのか、その理由を聞いてみてください。

年金基金、確定拠出年金、そして貯金や当座預金のお金も、21世紀の投資の好循環を生み出すために活用することができるのですよ。

もしこれが絵空事のように聞こえるなら、経済学者ケインズについて少し思いを馳せ、変える必要があるのはあなたの「期待」なのか(それとも現実の世界なのか)について考えてみてください。

ありがとうございました。

ぱんだ

ぱんだ 最近の日本人は、やる前から諦める人が多いですが、こういう話をしてくれる人がいると励みになりますね。

まさぽん

まさぽん 世界の投資家は、年齢が若くてもやっぱりこういうことをしっかり考えてるんだよなぁ……。

ぱんだ

ぱんだ 日本の富裕層の多くは自分の儲けが第一優先で、社会的な意義については二の次ですよね?だからグローバル社会に乗り遅れるし、いつまで経ってもアメリカの下請け国家なんですよ。

まさぽん

まさぽん 「世界を変える」みたいなパワフルな起業家が、ゆとりとかZ世代から次々と現れる土壌をまず作らないといけないと思うぜ。

ESG投資は持続的な投資リターンの実現には不可欠。つまり世代を超え、資本市場そのものを成長させなければならない年金運用などの巨大な投資家にとってESG投資は合理的だと言える。こうした最も大きい投資家の考え方が、それ以外の機関投資家、個人投資家を含めた市場を変えるのでしょう。

— ミク|サステナブルな未来を目指す20代向けキャリアアドバイザー (@miraikun_2030) February 18, 2023

脱炭素は「徳を積む」ためにやるものではなくて、エネルギー安全保障を中心に日本が「得をする」ためにやることなんだと世間に認識してもらうのが大切だと思いますね。ESG投資という考え方でお金の流れが変わったように、自分たちに利益があるなら認識も変わるでしょうし。

— 砂糖/ラデン・マキエスキー (@Sugarman_Hobby) February 20, 2023

まとめ

今回は、「未来の社会を支えるESG投資」というテーマで、海外の投資家による講演内容をまとめました。

Z世代やゆとり世代が担う今後の社会は、モノやサービスが既に満たされているため、「いかに綺麗事を現実のものにするか?」が大きな課題となります。

昔の社会では「口答えせずにとにかくやれ」式の詰め込み教育が成り立っており、それによって大量生産・大量消費社会による経済の好循環が成り立っていましたが、現代は逆に「大量廃棄はダサい」「マニュアル労働よりもクリエイティブ」「地球環境への配慮」といった価値観が当たり前のものになりつつあります。

単に多くのお金を稼いで使うのみならず、いかにして経済を健全に回し、社会全体のためになる生き方をするか?という点で、人類は大きな転換を迫られている時代だとも言えますね。

ぱんだ

ぱんだ その割には、電車内で警棒を振り回したり、自販機を舐め回したりする人々を見かけますが。彼らは健全な社会を作る意識があるのですか?

まさぽん

まさぽん だからこそ、誰もがきちんとした教育を受けられるように、ESG課題を満たした企業や、SDGsを追求する企業に投資することが重要なのよ💦

なお、英語を早めに身につけておくことは、世界の最先端の価値観を学び取ることにもつながります。

今回の話が「ちょっと意識高すぎて着いていけない……」と感じた方は、まずはじっくり英語を学んでみるのも有効な手かもしれませんね。

英語を本気で習得したいなら

ちなみに僕は普段、英語初心者向けに、「どうすれば基礎から “確実に” 英語を習得できるのか?」といったテーマで情報を発信しています。

今は誰もが語学に力を注いでいる時代ですが、英会話をする際に必須となる「英文法」の学び方について僕は徹底的に洗い出しています。

まずは文法理論を意識して学ぶ段階、その次に文法を忘れて使い倒す段階があると僕は考えています。

「1から正しい英文を書けない……」「英会話がぜんぜんできない……」という方は、まず僕のメルマガを購読してみてはいかがでしょうか。

僕の経験をベースにして、1日1通ずつ「英語の極意」をお伝えします。

【📬まさぽんのメールマガジン】

▶ The Planet Japanに参加する

(初級者向けです。他とは一味違う英語学習の “気付き” を今だけ無料で提供します。)

時には厳しい試練もありますが、真剣に取り組めば乗り越えられない壁はありません。

僕自身、かつては人生のドン底に落ちてそこから這い上がった経験があるので、どんな状況からでも人生の基盤を整えていくパワーには自信があります。

現実を見据えた上で、前向きに頑張る意思をお持ちの方は、ぜひ僕のところへ来てください。

流行語やスラングは時間が経つと使われなくなりますが、文法に則った英語は半永久的に使われ続けます。

では、最後までお読みいただき、ありがとうございました。